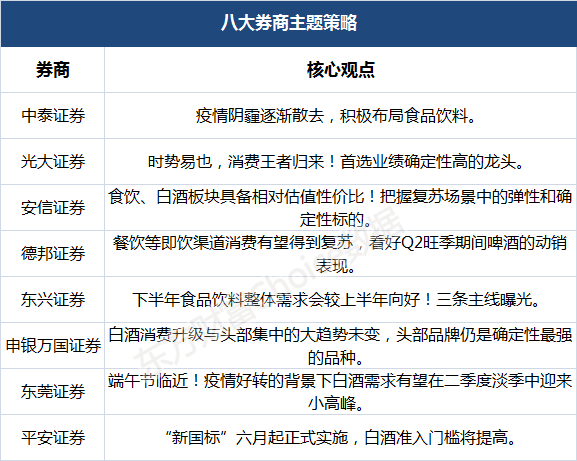

每日主题策略讨论,东方财富网汇总八大券商观点,揭示行业现状,观察市场走势,提前给你把脉a股。

阴霾渐渐散去,餐饮积极布局经过年初至今的调整,我们认为最坏的时刻已经过去目前核心龙头企业估值合理或略低伴随着疫情的逐渐恢复,消费有望回升另外,在稳定经济,促进消费等政策的加持下,建议添加食品饮料

茅台,五粮液,泸州老窖等为浓香型白酒,山西汾酒稳定在第二高端,洋河,顾靖贡酒为地方主力白酒,建议关注势能上升的酒鬼酒,欢迎贡酒,舍得。

食品重点关注疫情后需求稳定,弹性大的修复标的,特别推荐安井青岛啤酒,绝味食品,安井食品,力高食品,关注益海国际,天威食品,三全食品的连锁改善带来的业绩弹性伊利,榨菜,恰恰,元祖和甘源也可以考虑

光大证券:世易,消费王回来了!绩效确定性高的首选领导者

从历史上看,消费领域有着长期稳定的表现自2005年以来,消费板块年增长率达到15.1%,食品饮料行业年增长率达到21.0%,是表现最好的单一风格和行业此外,消费板块的表现也非常稳定自2005年以来,消费和非消费部门的相对趋势呈上升趋势消费领域的调整次数不多,调整幅度也不深

今年,国内经济再次面临一定的下行压力第一季度GDP增速较去年大幅下降,疫情对第二季度经济造成扰动近期社融,社零等经济数据走弱在政策的支持下,未来经济会逐步企稳修复预计社会融资将有所修复,但a股业绩仍面临一定压力在降准降息等一系列政策的支撑下,今年社会金融增速可能会有一定程度的修复但考虑到当前经济整体仍面临一定压力,预计a股全年利润增速在个位数,a股全部非金融或进入负增长

市场风格可能回归消费,消费板块的相对估值也可能再次扩大在经济a股盈利压力下,消费板块的业绩优势将再次凸显,市场风格有望再次回归消费,消费板块的相对估值可能再次扩大微观资金还是会支持估值的目前消费板块整体估值仍处于较高水平,但消费非养殖板块PE估值历史分位数仅为42%今年公募基金增量可能相对有限,但今年公募基金可能会增加对消费板块的配置比例

配置方向首选消费领域性能确定性高的龙头从具体分配方向看,1白酒,医药等业绩确定性高的龙头股是首选方向,2.除了一定程度上受益于消费相对景气度上升的逻辑,家电,汽车等行业今年在政策层面也可能有一定的支持,3.受益于未来疫情好转的线下消费板块

安信证券:食品饮料白酒板块相对估值和性价比!把握复苏情景中的弹性和确定性目标。

食品和白酒板块相对估值和性价比较高,继续推荐复工复产初期,建议重点关注恢复的确定性和灵活性复苏确定性方面,我们仍然坚持有消费场景的大众宴价格推荐,复苏弹性方面,从品类方面来看,我们更看好啤酒,这是一个自出场以来就很明显的板块他们在复苏时会有较高的弹性,区域方面更看好溢出压力明显减弱的华东等地区

具体推荐对象:根据场景恢复和财富效应,演绎区域酒,高端,次高端的逻辑布局区域酒推荐洋河,顾靖酒厂,金世元,伊力特,关注迎驾酒厂,老白干酒,高端酒坚持五粮液,贵州茅台,泸州老窖,第二高端已经超跌,但基本面取决于经销商信心的恢复进度推荐确定性较强的山西酒业和招商进程尚处于初级阶段的舍得酒业,推荐酒鬼酒和方水晶产品方面,首先推荐场景抗跌性高的啤酒板块,青岛啤酒,重庆啤酒,华润啤酒,燕京啤酒等被推荐,建议以中长期眼光看待强化竞争壁垒的龙头,如安靖食品,绝味食品,安琪酵母,洽洽食品,涪陵榨菜等流行病受益类的细分板块,建议在受益和低基数的交汇点寻找标的,如上海梅林,天威食品等

德邦证券:餐饮等即饮渠道消费有望复苏,看好啤酒在Q2旺季的销售表现。

展望6月,伴随着疫情的逐步解封和消费场景的补充,端午期间群众宴请,商务宴请等消费有望得到较好的弥补,消费企稳后次高端酒企的业绩弹性有望凸显从各大酒企的回款进度来看,来自渠道和终端的回款都在按计划推进,预计年度计划会有非常高的达成率

目前白酒估值已经回落到相对舒适的区间伴随着华东复产的有序推进,徽酒,苏酒受益于长三角一体化价格段,预计商务宴请集中的次高价段将获得弹性回升,继续围绕业绩确定性+疫情后回升的主线,重点关注高端酒,汾酒等高端酒,老酒,徽酒顾靖等主线

啤酒:全国消费场景复苏在即,高端啤酒继续4—5月是传统的啤酒旺季与去年同期相比,华南地区阴雨天气和疫情的影响基数较低,22Q2有望伴随着疫情的逐步缓解实现一定的增长从边际来看,上海等地开始陆续复工复产,后续疫情影响的量级会逐渐减弱展望5月,预计除上海外,其他地区啤酒销量增速有望恢复为正啤酒板块的估值已经回落到一个舒适的区间预计伴随着疫情防控措施的逐步放松,餐饮等即饮渠道消费有望恢复我们继续看好啤酒在Q2旺季的销售表现

软饮料:消费场景放开刺激需求复苏,全年营收增长有韧性疫情对该领域的影响主要表现在消费场景有限和物流配送受阻伴随着复工复产的逐步推进,部门消费有望复苏展望全年,营收龙头产品农夫山泉新迭代顺利,董鹏饮料全国扩张稳步推进未来,营收稳定增长可期,增长潜力仍在,可是,原材料包装材料的成本,如白砂糖,PET,铝等利润方面仍处于高位,软饮料部门的包装材料成本占比高预计成本端的压力将持续

东兴证券:下半年食品饮料整体需求会好于上半年!三条主线暴露

从目前的消费环境来看,我们去年底做出的预测趋势仍在继续,同时出现了一些新的变化:1疫情已经成为经济增长的最大扰动,对消费也有很大影响伴随着疫情逐步得到控制,全国经济进入恢复期,预计三季度需求将整体恢复我们判断,伴随着上海疫情逐步控制,企业逐步复产,社会需求也会有所好转,企业业绩将进入磨合期2.大宗商品,尤其是化工,能源类商品,上半年后有所下降,企业的能源,包装等成本可能会降低但从全年来看,原材料成本依然较高,再加上人民币小幅贬值,预测仍有贬值空间,对进口原材料成本构成压力判断餐饮企业成本仍处于高位

在上述消费环境下,我们对下半年餐饮的战略判断有三条主线,包括:1疫情会在全国范围内逐步得到控制,需求会逐步恢复今年受损的行业或渠道可能有改善的机会,如疫情期间运输受阻的餐饮,乳制品,饮料等板块上下游的调味品和酒类消费,以及以尚超为主要销售渠道的休闲食品预计伴随着保增长政策的出台,居民收入将有所恢复,这将支撑消费,尤其是高端和次高端白酒的需求3.在成本压力下,有能力降低成本或将成本压力传导至下游的企业业绩受影响较小

关于行业的具体投资思路,我们认为下半年食品饮料整体需求将好于上半年,其中白酒行业基本面将继续保持稳中有升的态势,高端白酒的景气度将持续,乳制品需求仍在改善,全年原奶价格稳中有降竞争力的观察成为判断乳制品盈利能力能否持续走强的关键调味品行业将进一步备货,伴随着餐饮业的进一步回暖,调味品行业将逐步走上复苏之路,此外,新消费高速增长的领域也值得关注预制蔬菜等新赛道仍将保持快速增长,有望成为高增长赛道

申银万国证券:白酒消费升级和头部集中的大趋势没有改变头部品牌还是最确定的品种

短期理性应对,全年坚定乐观2022年疫情进一步反复,消费场景暂时缺席,给白酒业绩增长带来不确定性尽管行业短期面临压力,但我们认为头部品牌经过疫情考验后会变强,白酒消费升级和头部集中的大趋势不会改变头部品牌还是最确定的品种目前,确定性是最重要的在高确定性下,应选择长期增长逻辑清晰,仍有较大增长空间的品种重点推荐:汾酒,洋河股份,泸州老窖,贵州茅台,五粮液和顾靖酒厂大众,展望二季度,短期疫情制约消费场景,影响需求复苏,成本压力持续建议短期布局成本下降明显,业绩有一定弹性,估值有安全边际展望全年,我们相信疫情的影响会逐渐消退,消费场景和需求会逐渐恢复中长期仍看好行业空间大,治理优秀的成长型公司我们建议把握股价回调带来的中期布局机会亮点:双汇发展,伊利股份,涪陵榨菜,重庆啤酒,安井食品,重点关注华润啤酒,青岛啤酒,洽洽食品

东莞证券:端午临近!在疫情好转的背景下,预计二季度白酒需求将迎来淡季小高峰。

端午节临近,在疫情好转的背景下,预计二季度白酒需求将达到淡季小高峰主题上,建议关注确定性较强的高端白酒贵州茅台,五粮液,泸州老窖股份,高端酒中,可以关注山西汾酒,酒鬼酒,舍得酒业等该地区可关注具有较大复苏弹性的公司,如顾靖酒厂,口子窖和金世元

热门产品:受疫情反复,成本高,终端需求等因素影响,部分热门产品业绩承压,表现有所分化目前疫情已经转入拐点,叠加政策等因素,市场悲观情绪有所缓解后续要持续关注产品涨价,成本下降,需求回升等因素带来的边际改善,把握行业内的优质板块标的方面,可重点关注海天叶巍,中炬高新,何谦叶巍,青岛啤酒,重庆啤酒,伊利股份,洽洽食品,味之香,安靖食品,前卫初阳等

平安证券:新国标6月正式实施,白酒准入门槛提高。

日前,白酒新国标正式实施新国标于去年5月发布,对白酒,调味酒等进行了准确定义并且清晰的表达了品类特征新修订的国标中对白酒的定义更新为以粮食为主要原料,以大曲,小曲,麸曲,酶制剂,酵母为糖化发酵剂,经蒸煮,糖化,发酵,蒸馏,陈酿,勾兑而成的蒸馏酒固态法生产的白酒,规定不得添加食用酒精和非自发酵产生的色,香,味物质对于液态白酒和固液型白酒,规定可以添加粮食食用酿造酒精,不得使用色,香,味,非自发酵产生的物质新国标的出台,有利于完善白酒标准体系,提高产品质量,进一步规范企业端相关生产工艺和流程,促进行业健康发展政策从颁布到实施有一年的缓冲期,预计不会对白酒实际消费产生明显影响

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。