“今年10月,国内主要做户储电芯的企业开工率已降到20%以下了。”上海有色网储能高级分析师冯棣生向36碳表示,基于各家电芯厂商的产量和产能比值测算,截止目前约80%的户储产线都处于停工状态,*要务都是清库存。

户用储能类似于家用的微型储能电站,与户用光伏搭配形成一套完整的户用光储系统,包括光伏+电池+储能逆变器,可以提升家庭户用光伏的自发自用率,不仅降低电费支出,还能作为应急电源使用。

但今年以来,户储市场加速降温已成行业公认的事实,与去年的盛况相比可谓“冰火两重天”。

2022年被称为户储爆发元年,尤其欧洲成为最景气的主战场。能源价格持续攀升,欧洲的户储需求被推上制高点,让一大批国内户储企业赚得盆满钵满。

“无论是传统的户储集成商,还是PCS、电池系统、电芯厂商,所有人都在挤破头往里冲,期望能分到一杯羹,去年的大市场也确实给了很多人可观的回报。但今年以来,我们已经明显感到水在变凉。”正泰电源户用储能产品经理李旸熙如此形容市场变化。

几组数据可以说明问题:

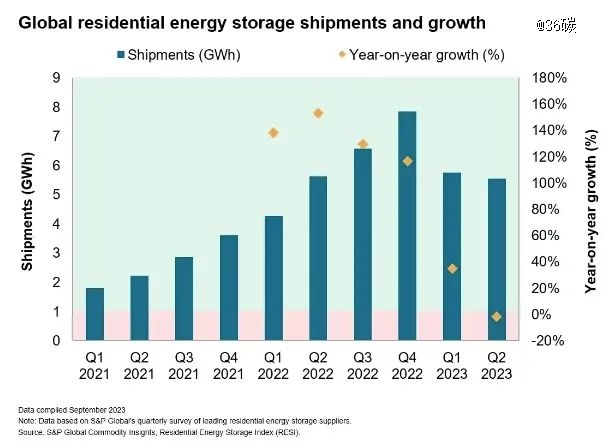

根据标普全球的数据,全球户用储能系统出货量在2023年第二季度首次同比下降,这也是有记录以来首次出现下降——同比下降2%。

图源:标普全球

头部企业的股价与财报表现更出现明显下滑。

市占率常年位列行业前三的派能科技,在今年10月底发布的2023年三季报显示:公司单季度主营收入4.92亿元,同比下降71.29%;单季度归母净利润-3831.03万元,同比下降110.05%。

派能科技今年以来的股价也大幅下跌,在11月2日更创下历史新低,*触及106.88元。

遇到类似情况的不止派能科技一家,从2023年二季度开始,德业股份、固德威、科士达等企业的季度环比增速都在快速转负。

无论是市场需求还是企业营收,今年的户储市场的缩水速度都比预期更快。

01 当疯狂的市场急转而下

谈及2022年的户储市场,多位行业人士都用“疯狂”来形容。

特别在欧洲市场,多重内外因素推动下,去年的市场盛况几乎难以复制。

2022年,俄乌冲突造成能源价格飙升,欧洲居民电价飞涨,成为点燃户储需求的引线。以德国为例,2022年的居民电价达到40欧分/kWh以上,相比2021年初翻了三倍。

为缓解能源焦虑,欧洲政府也不断给予政策倾斜,如容量补贴、税收减免、低息贷款等,并采取分时电价、虚拟电厂等机制,提升储能经济性。

户用光储系统。图源:Andan Power,36碳翻译

在此背景下,2022年欧洲户储新增装机约5.7GWh,同比增长147.6%。其中,德国和意大利分别成为全球*、第二大市场,装机容量达1.54GWh和1.1GWh。

由于海外基础电价是国内的2-3倍以上,这给储能企业出海创造极大盈利空间,并拉动业绩大幅增长。

从已上市的储能企业表现来看,派能科技单是去年的营收就增加191.55%,净利同比增超3倍;鹏辉能源在2022年的净利同比增长近2.5倍。

市场也涌入不少新玩家,比如做电线电缆起家的远东股份,去年拿下10亿元的海外户储订单,并以此为契机开展储能二次创业。

但能源危机催生的市场需求不可持续,市场遇冷已在意料之中,并在今年加速到来。

年初以来,欧洲能源价格大幅回落,大部分地区电价已恢复至2021年水平,政府补贴政策开始收紧。

以欧洲第二大户储市场——意大利为例,2023年意大利将光伏储能总投资的补贴幅度由110%下降至90%,而后2024、2025年还会降至70%、65%,补贴幅度大幅退坡。而意大利的储能装机量,在今年第二季度出现了过去九个季度以来的首次放缓。

相比不花一分钱就能安装光储系统,一旦涉及自掏腰包,消费者就会产生心理门槛。

海外户储市场遇冷,另一大关键因素是高库存。

根据EESA的数据,2022年全球户用储能系统出货量约为24.4GWh,对欧洲户储市场出货量约9.8GWh。

但出货量并不等于实际装机:2022年欧洲的户储实际装机量为4.6GWh,意味着2022年底还有约5.2GWh的库存。

2023年上半年,欧洲整体储能市场增长约5.1GWh。这说明今年上半年,欧洲市场才基本消化掉2022年底的库存。

但同时,消库存的节奏远不及上游厂商的出货节奏。今年上半年全球户用储能系统对欧洲的出货量整体约为6.3GWh。

去年的库存,叠加今年的新货,欧洲市场仍有约6.4GWh的库存需要消化,这约是8个月的装机量。预计库存要出清,至少还要到明年二季度之后。

图源:EESA

“一开始,大家都以为是海外安装商缺少足够多的专业施工人员,这个问题相对好解决,通过市场需求刺激,自然会有更多从业者入局。后来我们确实感到更大的压力,政府开始重新审视调整补贴的立场,整体需求量开始缩水,这就不是单纯去解决安装短缺那么简单。”李旸熙向36碳表示。

02 守住蛋糕,是*要务

当高居不下的库存压力,遇上雪崩的碳酸锂价格,无疑给户储企业再添一道负担。

今年以来,受上游碳酸锂价格下降、电芯产能过剩影响,电芯报价大幅下跌近50%,储能电芯价格已跌破0.5元/Wh,行业甚至爆出0.25元/Wh的超低价,价格战愈演愈烈。

“不同于传统的逆变器产品,电池存储时需要定期补电来降低寿命损失,更高的库存和风险成本明显增大经销商去库存的压力。

同时,去年电池价格在高位,今年电芯价格下来了,没有库存压力的厂商可以用更低的成本去生产新产品,老产品去库存的难度又会显著上升。所以整体看,今年要比去年更卷。”李旸熙说。

冯棣生也向36碳表示,今年碳酸锂价格可能还会小幅波动,预期明年还会到达更低水平,既然企业当前的盈利性不清晰,那么大家都想等到未来价格触底之后再加大生产,这也是导致下游企业减少提货的一个原因。

户储蛋糕持续缩小,行业疯狂内卷下,企业如何“活下来”就成了*要务。

相比更看重投资收益率的B端客户,户储市场直面C端,这意味着要把户储当成家电去做,走差异化打法。

“如果是专门做户储的企业,可以从一体化解决方案入手,比如向光储+热泵+充电的解决方案延展。这就不单是让光伏和电池协同配合,还能接入家庭大额用电设备,比如用更低价的电去供热泵、充电车,统筹解决C端场景的智能化用电需求,提供全方面、全优化的家用能源解决方案,比做单一产品更有吸引力。”李旸熙说。

2023年4月28日,英国伦敦的范堡罗国际车展,光伏+储能+充电解决方案展示。

另一种策略是把路走宽,目前几乎所有押宝户储的企业,都相继推出工商业储能解决方案,包括派能科技、古瑞瓦特、德业股份、锦浪科技、首航新能源、固德威、沃太能源等均已发布工商业储能产品。

但跨界工商业储能并非易事,若企业已具备成熟管理模式和渠道体系,可以结合底层技术的快速复用,打开工商业市场;但若没有一套好底牌,实则存在较高风险。

“现在市场竞争已和三年前有很大不同,不管是户用储能还是工商业储能,都处于市场分化的阶段。如果企业今年还没有走过从0到1、从1到n的阶段,很容易掉队。现在重新切换赛道,并不是一个稳妥时机。”乐创能源创始人潘多昭向36碳表示。

潘多昭认为,户用储能和工商业储能虽然在生产环节有共性,但商业模式存在很大不同。当前海外户储更多看重渠道能力,存在贸易行为的成分。而工商业储能更偏运营,看重智能运营策略和盈利能力。

“储能行业目前最缺的还是人才团队,人需要时间去培养,所以企业肯定要先选1-2个重点专注。如果在没有准备的情况下开辟新战场,资金、人才、业务模式都要变,很难快速形成竞争优势。”潘多昭说。

李旸熙也谈到,当前市场现状下,守住蛋糕是比较稳妥的手段。

当然,也有企业瞄上欧洲以外的市场。

根据标普全球的数据,欧洲户用储能出货量大幅放缓的同时,南非市场迅速崛起,其出货量同比猛增300%以上。

冯棣生认为,相比欧洲的大盘子,南非市场的整体规模还很小,而且当地消费能力也和欧洲市场存在不同,对价格更敏感。企业凭借更高的产品性价比会有一些机会,不过这个市场也很快就会被“堆满”。

但现在断言海外户储市场熄火,则过于悲观。

若把光伏装机看作分母,光储系统的渗透率整体还处于低位,未来仍有较大增量空间。

比如德国政府明确,拟将小型阳台光伏系统并网免审批容量上限由600瓦提升至800瓦,并提出在2023年和2026年每年增加9GW、13GW、18GW和22GW的光伏装机目标,这也将拉动储能装机进一步增长。

InfoLink的统计也显示,今年上半年经销商耗尽库存后,户储市场的出货量将在下半年迎来稳步增长,预计今年全球住宅户用储能电池出货量将达35GWh。

从长期看,市场仍有回暖机会,回归正轨只是时间问题。而眼下,户储市场确实处于供需失衡的阶段,行业真正回暖前,肯定会先经历一轮行业洗牌。

“一派混战中,先活下来,至少要坚持活到市场回暖的时机。”这已成为当前户储玩家的共识。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。